「相続税の制度」に関するお役立ち情報

小規模宅地等の特例の限度面積

1 小規模宅地等の特例について

被相続人が所有していた土地が一定の条件を満たす場合には、小規模宅地等の特例を用いることで、土地の評価額を大幅に減額することができます。

小規模宅地等の特例が適用できる場合、例えば被相続人等の居住の用に供されていた土地であれば、330㎡の限度面積までは、土地の評価額を80%減額することができます。

80%減額されることとなりますので、遺産総額には、20%分のみを加算すればよいこととなります。

この特例を適用することができると、相続税申告の計算上、遺産総額を本来よりも少なくすることができるため、相続税も大きく減額されることとなります。

例えば、不動産が2000万円であり、適用されている最大の税率が30%である場合、土地の地積が限度面積以下であれば、土地の評価額は2000万円×80%=1600万円減額されることとなり、相続税は最大で1600万円×30%=480万円減額されることとなります。

このように、土地の坪単価が高くなればなるほど、そして、適用されている最大の税率が大きくなればなるほど、特例により相続税額が大きく減額されるという仕組みとなっています。

2 小規模宅地等の特例の限度面積

小規模宅地等の特例によって土地の評価額を減額することができるといっても、特例が適用できるのは限度面積までという制限があります。

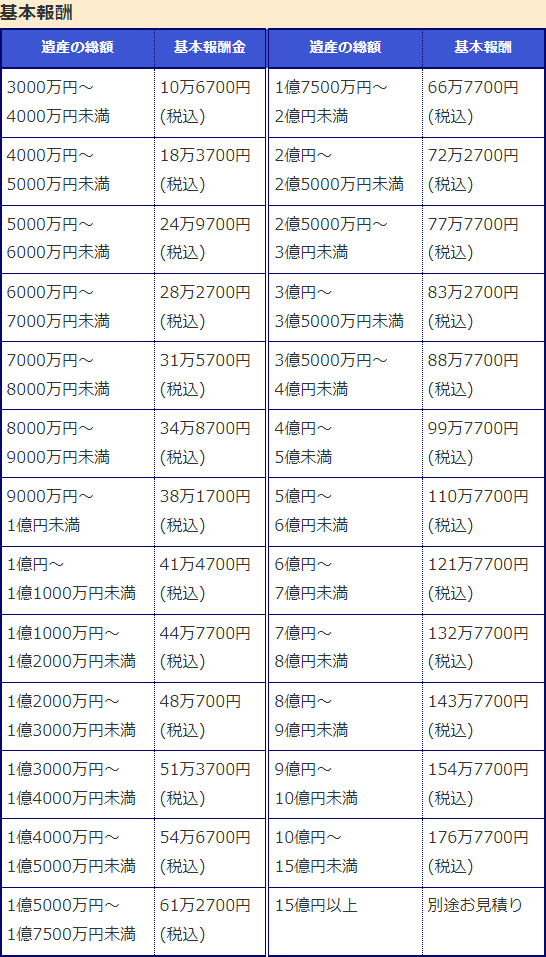

小規模宅地等の特例の限度面積は、その土地がどのように使われていたかによって、以下のように異なります。

① 被相続人等の居住の用に供されていた土地(小規模居住用宅地等)

限度面積330㎡まで、80%減額

※相続の時点で、被相続人等が住んでいた建物の底地がこれにあたります。

② 被相続人等の事業の用に供されていた土地、一定の同族会社の事業の用に供されていた土地(小規模事業用宅地等、特定同族会社事業用宅地等)

限度面積400㎡まで、80%減額

※貸付事業の用に供されていた土地は、これに該当せず、③に該当することとなります。

③ 被相続人等の貸付事業の用に供されていた土地、一定の同族会社の貸付事業の用に供されていた土地(貸付事業用宅地等)

限度面積200㎡まで、50%減額

※被相続人名義の土地が賃貸されている場合がこれに該当します。

ただし、貸駐車場、貸資材置場等、事業または事業に準じるといえるものに限られます。

被相続人等の名義の建物が存在し、アパート、倉庫の底地等、その建物が賃貸されている場合も、これに該当します。

3 土地の面積が限度面積を超えている場合

土地の面積が限度面積を超えている場合であっても、小規模宅地等の特例の適用を受けることは可能です。

限度面積を超えている場合には、被相続人が所有していた土地のうち、限度面積以下の部分について、小規模宅地等の特例を用いることができます。

仮に、被相続人が居住していた建物の底地の面積が500㎡であったとします。

この場合、限度面積は330㎡になります。

そして、限度面積330㎡以下の部分については、土地の評価額が80%減額されることとなります。

限度面積を超える部分である170㎡については、土地の評価額は減額されないこととなります。

このように、小規模宅地等の特例という名前がついているからといって、地積の狭い土地にしか特例が適用されないというわけではありません。

地積が広い土地だったとしても、その土地の一部について特例を適用することで、評価額を減額させることができるケースができます。